Казахи и узбеки предпочитают собственные маркетплейсы российским

26.03.2025 04:13

Несмотря на попытку экспансии российских маркетплейсов на казахстанский и узбекистанский рынки, местные игроки сохраняют своё доминирующее положение. Какие ещё тренды наблюдаются на рынке товаров повседневного спроса (FMCG) в Казахстане и Узбекистане? Как бренды адаптируются к новым вызовам? Эксперты инновационного digital-хаба Wunder Digital проанализировали ситуацию и выделили ключевые направления развития .

Рост потребительского оптимизма

Рынки Казахстана и Узбекистана демонстрируют положительную динамику и выходят из кризисного состояния. Согласно данным Statgov.kz за первое полугодие 2024 года, 42,4% казахстанцев уверены в своём будущем, а 33,8% респондентов ожидают улучшения качества жизни в ближайшие годы. Индекс потребительской уверенности (CCI) в Казахстане в конце 2024 года превысил уровень начала года (104,8). В Узбекистане этот показатель на декабрь составлял 129,2, что отражает более устойчивые экономических ожидания. Рост индекса свидетельствует о том, что люди чувствуют себя спокойнее и с большим оптимизмом смотрят в будущее.

При этом конвертация позитивных потребительских настроений в реальный спрос в большей степени характерна для Узбекистана, в Казахстане у рынка более осторожные ожидания и рост в большей степени обусловлен инфляцией.

Запрос на рациональность

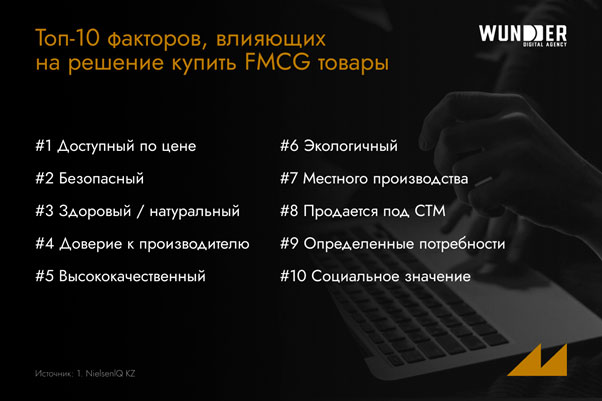

Ключевым фактором при выборе товара становится скидка. Если ещё пять лет назад в Казахстане к категории promo hunter относилось около 50% потребителей, то сегодня уже 78%.

Помимо проведения промоакций бренды привлекают покупателей увеличенным форматом упаковки для демонстрации наглядной выгоды. В Казахстане наблюдается тенденция развития цифровой полки в сфере e-com/e-grocery (продажа товаров повседневного спроса через интернет, — прим. Exclusive).

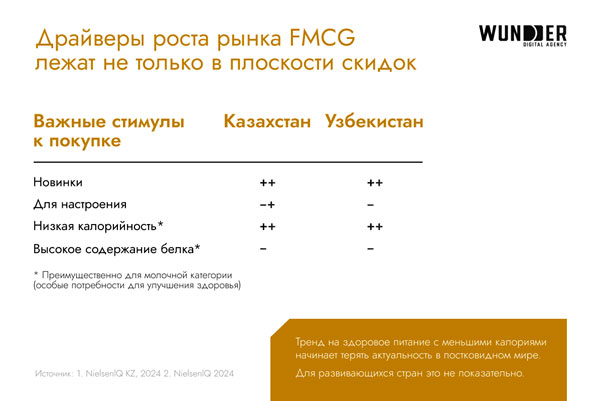

Ещё один фактор, который двигает рынок, — расширение ассортимента. Появление новинок помогает вовлекать аудиторию в покупку. Для жителей Казахстана характерно приобретать товары «для настроения», чтобы побаловать себя. В Узбекистане такой тенденции не наблюдается, но существует спрос на товары, которыми можно поделиться с близкими. Население страны любит ходить в гости и часто приобретает продукцию такого формата.

И в Казахстане, и в Узбекистане существует спрос на товары с пониженной калорийностью, особенно это характерно для категории молочных продуктов. Общемировой тренд на товары с высоким содержанием белка пока не стал массовым в данных регионах, но потенциально имеет перспективы роста.

Мультиформатность покупок: онлайн и офлайн

Мировой тренд на омниканальность (интеграция разрозненных каналов коммуникации в единую систему, — прим. Exclusive) постепенно распространяется и на местные рынки. С развитием интернета растёт и процент e-commerce покупок: в Казахстане он на уровне 13%, в Узбекистане – 6%. Среднегодовые траты на онлайн-покупки в Казахстане в 2023 году составили $480 на человека.

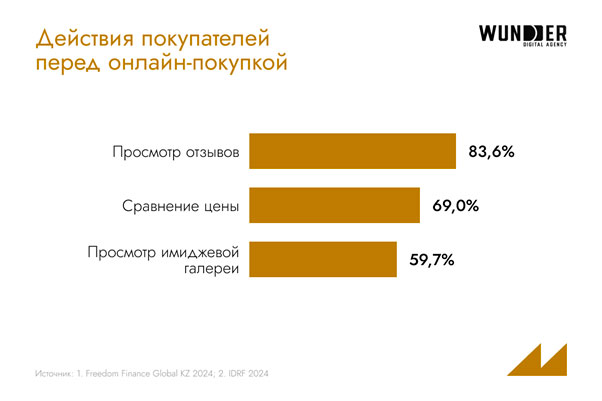

Переход аудитории к покупкам в онлайне ещё больше смещает фокус в сторону рационального выбора. У покупателей есть возможность сравнивать характеристики, цены и отзывы на продукцию разных брендов и на основании этого совершать покупку. При выборе важными критериями становится не только цена, но и ценностная составляющая бренда.

Ключевые тренды в e-commerce формируют маркетплейсы. Потребители ищут комфорт и выгоду, а рост предложений в среднем ценовом сегменте делает их более требовательными. Особенно значимой становится качественная коммуникация с аудиторией: бренд должен отвечать запросам покупателей, их ценностям и интересам, сопровождать её на всех этапах потребительского пути и по всем рекламным каналам. Такой подход позволяет выстраивать коммуникацию с глубокой эмоциональной связью, удерживать продажи на определенном уровне и избегать кризисных моментов.

Ещё одна тенденция, которая прослеживается и в Казахстане, и в Узбекистане, — выход российских маркетплейсов-гигантов на местные рынки. Со стороны локальных игроков они встречают сильную конкуренцию. В Казахстане лидером рынка является Kaspi, занимающий долю более чем в 80%. В Узбекистане российским маркетплейсам успешно противостоит Uzum, обладающий важным конкурентным преимуществом, — возможностью приобретать товары в рассрочку. Российские маркетплейсы пока не могут предоставить такую услугу. Бренды также замечают интерес аудитории к локальным игрокам и активно взаимодействуют с ними.

Таким образом, состояние рынка FMCG в обеих странах оценивается как посткризисное. В Узбекистане прогнозируется конвертация позитивных потребительских настроений в реальный спрос. Тренд на рациональность становится определяющим фактором покупательского поведения. По мере роста e-commerce конкуренция усиливается, особенно в Казахстане. При этом роль брендов и качественной коммуникации с аудиторией возрастает, формируя новые требования к маркетинговым стратегиям.